Možná jste již někdy slyšeli o časování trhu. Možná i vás někdy napadlo, že z investování na chvíli „vystoupíte“ a až se vše přežene, tak se zase vrátíte.

Je to častá chyba (nezkušených) investorů. Stejně tak, jako se investování vyhnout úplně. Jakoby spořící účet nebo další nemovitost (u těch bohatších) byla bezpečným přístavem.

Přesto má řada lidí nutkání počkat na lepší dobu. Prodávat akcie v této době nebo se jim zcela vyhnout, se však může stát velmi drahou zkušeností. Důchod se vás totiž jednou zeptá, co jste dělali v produktivním životě.

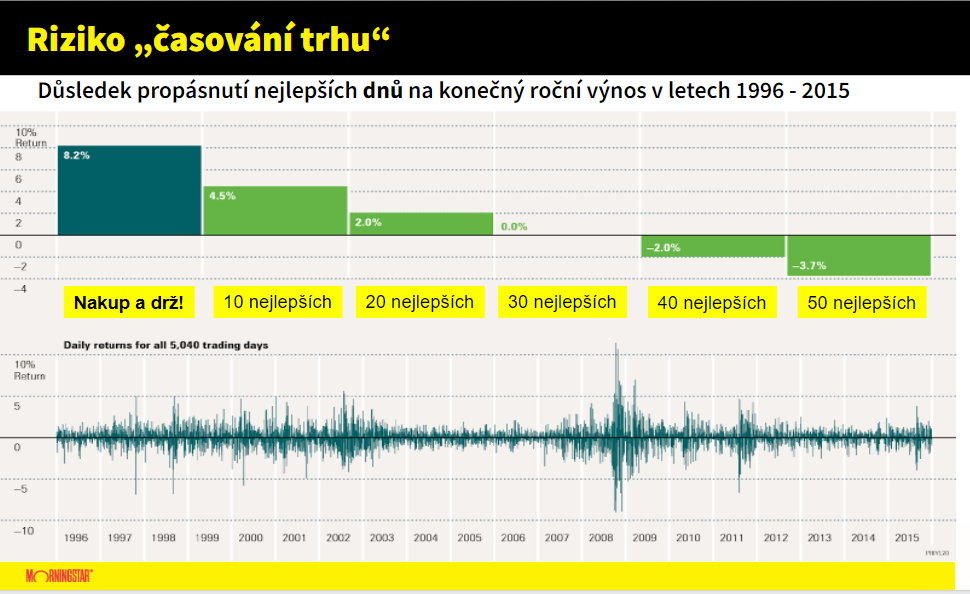

Pokud čekáte na správný okamžik, kdy vstoupíte na trh, je prakticky nemožné se přesně trefit. Časopis Ekonom uvedl hypotetický příklad společnosti Putnam Investments na konkrétních výnosech z minulosti:

V případě, kdyby investor vložil na konci roku 2006 částku 10 tisíc dolarů do fondu kopírujícího výkonnost S&P 500, měl by na konci roku 2021 výnos ve výši 41 tisíc dolarů. Pokud však za tuto dobu vynechal 10 nejúspěšnějších obchodních dní, najednou by měl zisk jen 21 tisíc dolarů.

Ano, čtete správně.

Většinu zisků z investování do akcií totiž tvoří několik „hvězdných“ dnů, většinou na počátku nového růstového cyklu takzvaného býčího trhu. Ten však zpravidla přichází ještě v časech nejistoty. V časech, kdy v médiích ještě doznívají negativní zprávy, a které často bezprostředně navazují na doznívající recesi (medvědí trh). Většina investorů ho proto promešká.

Z pohledu anualizovaného výnosu však může investor v první a často jen velmi krátké fázi býčího trhu vytěžit v průměru 62 % zisků. Tedy většinu. Prostřední fáze býčího trhu, která je však nejdelší, vám v průměru přinese méně než 10 % anualizovaného výnosu, zbylou část zisků potom pokročilá fáze býčího trhu. Z pohledu realizovatelného p.a. výnosu jsou tedy nejvýhodnější první a třetí fáze.

Můžeme zde také říct, že z pohledu složeného úročení je nejvýhodnější, když se vaše zisky připisují, co nejdříve. Tedy v první nejvýkonnější fázi býčího trhu. Jak budou jednotlivé fáze přesně trvat, kdy nastanou a jaké celkové výnosy přinesou je již zcela nahodilý jev. Totéž platí pro medvědí trh.

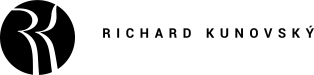

Když se podíváme do minulosti, tak nejdelší čas pro zotavení akciových trhů (měřeno u S&P 500) při poklesu >20 % trval téměř 7 let a provázela ho ve vyspělých zemích srovnatelně vysoká inflace, která v USA kulminovala v dubnu 1980 na 15 procentech. Nejkratší návrat na předchozí vrchol během covidového šoku trval šest měsíců.

Pokud se právě rozhodujete, zda je dobré na trzích zůstat, tak vězte, že je určitě lepší přečkat dnešní situaci zainvestovaný. Pokud jste dlouhodobý investor, zisky z budoucích býčích trhů vám vynahradí současné ztráty.

To stejné platí, pokud se rozhodujete s novými penězi na trh teprve vstoupit. Jakýkoliv vklad se dá rozložit v čase a eliminovat riziko špatného načasování. Ovšem ne do přehnaně dlouhé doby. ČAS JE zde DŮLEŽITĚJŠÍ NEŽ SPRÁVNÉ NAČASOVÁNÍ.

Pamatujte si, že zisky se tvoří v nejistotě. Pokud nejisté období ve svém investování vynecháte, musíte se později celkově spokojit s podprůměrnými výnosy. U pravidelných investorů stačí dodržovat pravidelnou investici, případně ji v tomto období navýšit.

Na obrázku můžete vidět výkonnost S&P 500 v letech 1996–2015. Jedná se o hypotetický jednorázový vklad. Za celou dobu držení byste byli odměněni výnosem 8,2 % p. a., ovšem v případě, že byste vynechali 10 nejlepších dnů váš výnos by byl jen 4,5 %. Pokud byste propásli 50 nejlepších dnů, tak dokonce záporný -3,7 %.

O analýze býčích a medvědích trhů se můžete více dočíst v dopise fondu Vault za 3Q/2022. V analýze byly použity studie od společností Goldman Sachs a Compound Capital Advisors. Více zde: https://aofis.cz/cs/node/2382

DŮLEŽITÉ: Minulá výkonnost není zárukou budoucích výnosů. Výkonnost indexu není přesným vyjádřením konkrétní investice, protože do indexu nelze investovat přímo. U obou příkladů nejsou zahrnuty poplatky z investování. Před investičním rozhodnutím se vždy poraďte s odborníkem.

Další zdroje: https://ekonom.cz/, morningstar.com., VHI s.r.o.,