Co je klíčové pro úspěch v investování?

Často ve svých příspěvcích nebo na svých přednáškách zmiňuji, že nejdůležitějším pro úspěch je klientovo chování. Tedy jeho vytrvalost, odvaha převzít za sebe plnou zodpovědnost a dodržování finančního plánu a strategie. Dnes se však budu zabývat jevem, který nám při investování pomáhá nejvíc. Tím jevem je složené úročení.

Albert Einstein, jenž patří k nejvýznamějším vědcům historie, označil složené úročení osmým divem světa. Tak silně ho přitahovalo složené úročení a jeho geometrický růst. V reálném životě můžeme využít výhody složeného úročení při budování doživotní renty formou investování a může nám být odměnou za vytrvalost a podstoupení rizika.

Co je tedy složené úročení? Jednoduše jsou to úroky z předchozích úroků. Z tisícovky zainvestované na kapitálovém trhu a při předpokládaném dlouhodobém výnosu 7,5 % budeme mít po prvním roce výnos 75 korun, ve druhém již dalších 156 korun, po třech letech bude celkový výnos činit 242 korun atd. Po deseti letech bude samotný výnos z jedné tisícikoruny již vyšší než vklad a to 1 061 korun, po třiceti letech již 7 755 Kč. Plus zainvestovaná tisícovka. Čistě matematicky vidíme, že složené úročení nabývá na mohutné síle a rychlosti, když mu dopřejeme čas.

Foto: z mé červnové přednášky na konferenci Barcamp Brno 2018

Stejným tempem jako výnosy na kapitálovém trhu (či jiném typu dlouhodobého spoření) roste také inflace. Roste geometrickou řadou, tedy složeným úročením. Naší výhodou je, že se inflace dlouhodobě pohybuje pod výnosy na kapitálových trzích. Naopak nevýhodou a značným rizikem je to, že inflace znehodnocuje zajištěné vklady bank nebo transformovaných penzijních fondů. Až 2,5 bilionu korun českých domácností dnes leží ve zdánlivém bezpečí mimo trh. Inflace ovšem pro naše peníze v sobě v dlouhých horizontech skrývá největší riziko. Způsobuje totiž pokles kupní síly našich těžce vydělaných peněz.

Čas je důležitější než správné načasování

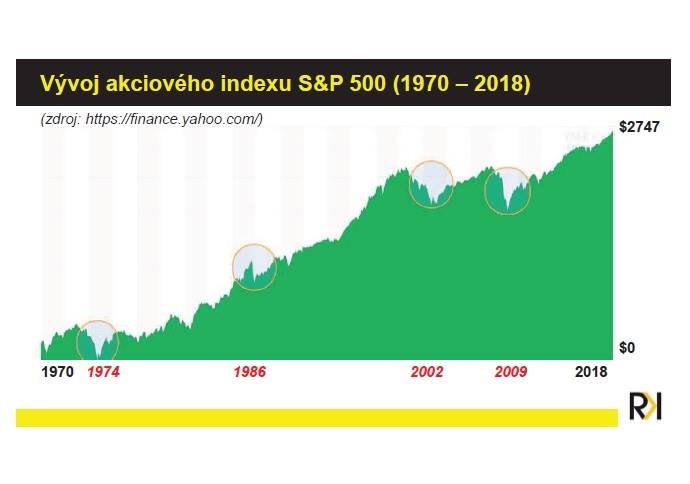

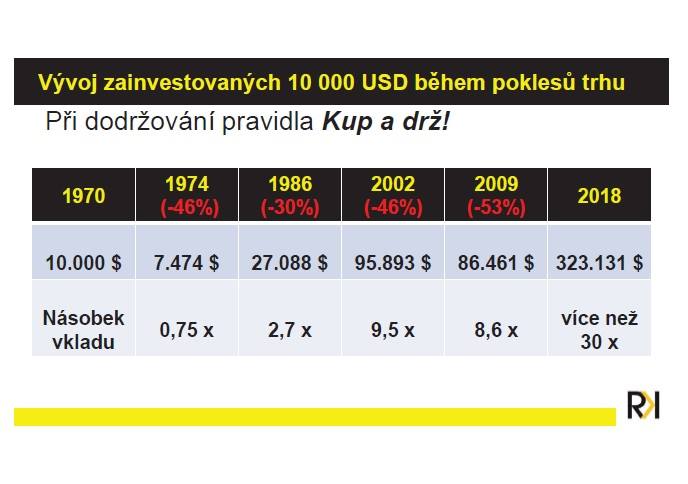

Pojďme do roku 1970. Tedy do období kdy jsem měl jeden rok. Kdyby v tomto roce moji rodiče zainvestovali částku 10 000 dolarů, pro náš příklad je jedno v jaké měně investujete, do akcií S&P 500 a drželi až do letošního roku, jejich vklad by dnes činil více než 30 násobek. I přes čtyři hluboké poklesy na trzích v uplynulých téměř padesáti letech. Při uvedených číslech můžeme vidět, že v investování stejně jako v životě, je čas důležitější než správné načasování. A samotná inflace je větším rizikem než dlouhodobé držení akcií v prověřené strategii.

Moje maminka nakonec začala s investováním až v průběhu svého podnikání. Investiční portfolio postupně navýšila pozdějším prodejem firmy. Dnes je již spokojená penzistka a renitérka a já ji vedu k tomu, že její peníze musí překonávat inflaci i ve finančním důchodě. Znamená to, že v úsporách a investičním majetku musí mít zastoupeny globální akcie v určitém poměru po zbytek svého života. Stejně jako se prodlužuje náš produktivní život, prodlužuje se také život po skončení profesní kariéry. Pokud si chcete udržet životní úroveň třeba prodalších třicet let finančního důchodu a čerpat v něm pravidelný doživotní příjem, bylo by chybou držet všechen majetek jenom na konzervativních a garantovaných účtech nebo v „jistých“ kategoriích investic.

Moje maminka nakonec začala s investováním až v průběhu svého podnikání. Investiční portfolio postupně navýšila pozdějším prodejem firmy. Dnes je již spokojená penzistka a renitérka a já ji vedu k tomu, že její peníze musí překonávat inflaci i ve finančním důchodě. Znamená to, že v úsporách a investičním majetku musí mít zastoupeny globální akcie v určitém poměru po zbytek svého života. Stejně jako se prodlužuje náš produktivní život, prodlužuje se také život po skončení profesní kariéry. Pokud si chcete udržet životní úroveň třeba prodalších třicet let finančního důchodu a čerpat v něm pravidelný doživotní příjem, bylo by chybou držet všechen majetek jenom na konzervativních a garantovaných účtech nebo v „jistých“ kategoriích investic.

Poznámka: v příkladu pro předpokládaný dlouhodobý výnos 7,5 % jsem použil výnos strategie obdobné, jenž využívá Nobelova nadace. Tento výnos od roku 1970 činí 10,83 % p.a. a je ponížený o očekávané náklady, tedy o zhruba 3 %. Ve výnosech S&P 500 nejsou započteny náklady. Historické výnosy nejsou zárukou budoucích výnosů. Uvedené příklady a hodnoty jsou pouze ilustrační a neslouží jako investiční poradenství. Hodnota investice může kolísat a může i významně klesnout pod výchozí úroveň.

Zdroj: https://finance.yahoo.com/