tak se stalo. Právě jste dostali hodně peněz. Možná jste prodali nemovitost nebo svou firmu. Možná jste vyhráli v loterii. Nebo se vám peníze hromadí na účtu, protože je nestíháte utrácet.

Bez ohledu na to, jakým způsobem se k vám dostaly, je vhodné si položit otázku. Mám je investovat? A najednou nebo postupně?

Když podobnou situaci s klienty probírám, někdy slyším namísto odpovědi otázku: „Nebude lepší počkat?“ Chápu. V sázce je hodně. Možná i několik (desítek) milionů.

U některých lidí může hromadění peněz naopak stát za svůdnou myšlenkou vyčkat na nákup v poklesu. Navzdory řadě důkazů proti této taktice. Čekáním v hotovosti totiž většinou ztratíte více, než kolik byste získali přesným načasováním.

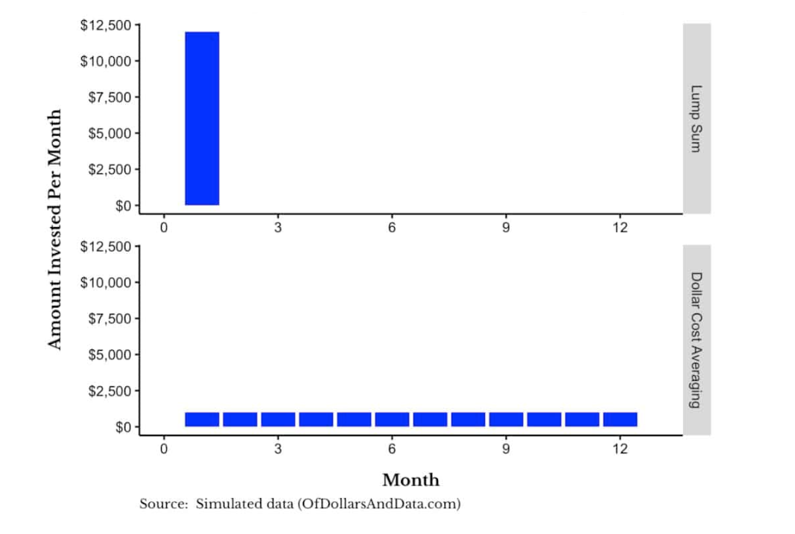

Jednorázově nebo pravidelně?

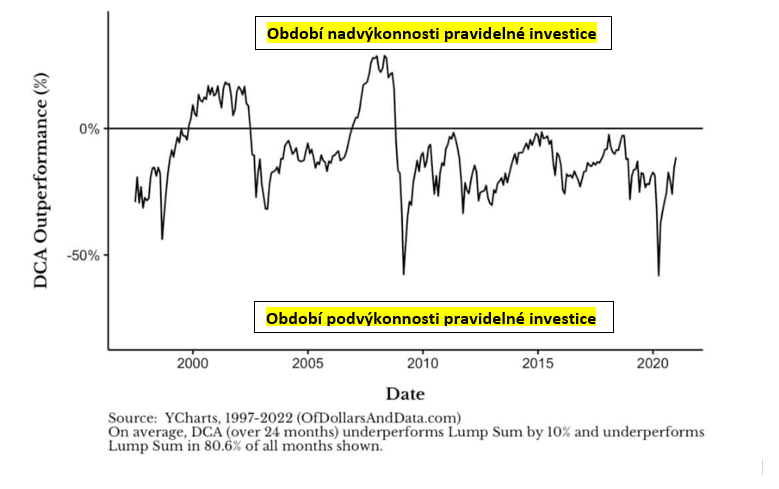

Podle jedné studie společnosti Vanguard je v 68 % případů lepší peníze investovat hned, než je rozkládat do 12 měsíců. Pokud peníze rozložíte do 24 měsíců, tak průměrování ceny je horší dokonce v 80,6 % než okamžitá investice. *

„Čím více investici rozložíte v čase, tím hůř na tom budete“, popisuje Nick Maggiulli z investiční společnosti Ritholtz Wealth Management v několika svých článcích o neefektivitě časování trhu.

Ano, i zde platí:

„Nejlepší čas byl včera. Druhý nejlepší je dnes.“

Dokonce, i v případě, že byste investovali okamžitě celý vklad do strategie 60/40 (akcie/dluhopisy), tak na tom budete ve většině případů líp, než při 24měsíčním průměrování ceny do 100 % akciového portfolia.

Jedinými případy, kdy průměrování překonává jednorázovou investici jsou hluboké propady, které nastaly například v letech 1974, 2000 nebo 2008.

I proto platí, že snaha o správné načasování nestojí za námahu a související rizika. Pokud máte větší množství peněz, rozložte je do několika tranší (jednotlivých vkladů) v období 12, maximálně 18 měsíců, ale nehromaďte peníze kvůli čekání na správný okamžik.

Období, kdy pravidelná investice rozložená do 24 měsíců výnosy překonává jednorázový vklad jsou kratší (1997-2022)

Jestliže dostáváte opakovaně v zaměstnání nebo podnikání jednou nebo dvakrát za rok vysoké odměny nebo zisk (dividendu), investujte ji nejlépe okamžitě. Pokud byste tyto peníze například po dobu 15 let rozkládali do opakovaných měsíčních tranší, tak na tom na konci budete hůř, než když tyto peníze budete investovat každý rok okamžitě.

Při rozhodování mezi těmito dvěma variantami, je téměř vždy lepší volit jednorázový vklad, a to i na základě rizika (volatility). Vhodné je však zohlednit, zda se jedná o každoročně opakované vysoké vklady nebo pouze jeden vysoký obnos.

Investovat více po poklesu trhu?

Obecně tedy platí, že čím déle budete čekat (rozkládat), tím hůře na tom budete s výnosy. Jedinou výjimkou jsou poklesy o více než 30 % (jedna studie dokonce tvrdí, že výhodu vyššího výnosu vám přinese až 40 % pokles). Ale právě v těchto časech se řada klientů stáhne s tím, že raději vyčkají až se situace zklidní. ☝

Pokud se to týká i Vás, v těchto případech zvažte investování do konzervativnějšího portfolia. Má to ale ještě jeden háček.

Předpokládejme, že trh klesl o 30 % a vy se chystáte využít této příležitosti a investovat jednorázový vklad. Otázka zní: „Kde se vzaly tyto peníze? Tisknete si je? Nebo si je půjčíte?“

Statisticky ve zhruba 80 % času byste na tom totiž byli lépe, kdybyste tyto peníze investovali již dávno předtím. Samozřejmě ten pocit, že jste využili pokles trhu je zcela jiný než vědomé navyšování pravidelné investice.

Pamatujte však na jednu důležitou věc: Pokud můžete během poklesu najít peníze navíc, pravděpodobně je nyní můžete najít také.

Přeji šťastné rozhodování a bavte se investováním.

—

* Platí pro roky 1997-2022, pro delší časový horizont 1960-2022 je to zhruba 75 % případů.

Zdroj: https://ofdollarsanddata.com/dollar-cost-averaging-vs-lump-sum/