Ve snaze utéct před inflací, začalo hodně lidí sledovat sazby spořících nebo termínovaných účtů a přemisťovat na ně svoje peníze. Děje se tak už několik měsíců.

Je to však jenom krátkozraké řešení, které vaše dlouhodobé peníze před inflací neochrání. V momentě, kdy se začnou sazby zase snižovat, může být už na příslovečný dobrý nákup pozdě. Kdo chce svoje dlouhodobé peníze chránit před inflací, akciím by se rozhodně neměl vyhýbat v žádné době.

U svých klientů se občas setkávám s dotazem nebo námitkou, jestli přece jenom nebude lepší s tím jednorázovým vkladem počkat na klidnější časy. Nebo ho raději rozložit do pravidelných investic – třeba na několik let – a peníze nechat na spořícím účtu? Vždyť ty nejlepší teď nabízí úročení přes 6 %, termínované vklady ještě o procento víc. Když však od toho odečteme 15 % daň, tak i ten nejlepší spořící účet nabízí sazbu 5,1 %.

A jak si vedly akciové trhy?Jenom za posledních 12 měsíců vyrostl index světových akcií ACWI o 22 % a US akcií S&P500 o zhruba 16 %. A to za sebou žádný klidný rok rozhodně nemáme. Ti, co rádi drží svoje DLOUHODOBÉ PENÍZE mimo trh, teď mohou sčítat hypotetické ztráty.

Řekněme si, co je smyslem pravidelné investice. Je jím PRŮMĚROVÁNÍ NÁKUPNÍ CENY. To znamená snížení rizika, že koupím takzvaně na vrcholu. Málokdo si ale uvědomuje opačné riziko. Pokud hodnota cenných papírů poroste, budu je v čase nakupovat čím dál dráž. A trh téměř v 75% případů roste.

Pokud jste za poslední roky nakumulovali větší obnos peněz, ať již díky tomu, že utrácíte výrazně méně, než vyděláte nebo proto, že jste prodali / zdědili nějaký majetek a přemýšlíte, co s ním, v takovémto případě smysl pravidelné investice a držení peněz na spořícím účtu pozbývá významu.

Přesto efekt průměrování nákupní ceny lze využít smysluplně i pro jednorázový vklad. Jen musíme pro rozložení vkladu určit takový časový úsek, kterým dostatečně snížíme riziko špatného načasování a přitom dáme peníze pracovat, co nejdříve.

Studie Morningstar dokládají že takovým úsekem je nejčastěji období 12 až 18 měsíců, v krajním případě 24. Rozložením do tohoto období snížíte riziko nevhodného načasování a zároveň svým penězům dopřejete, aby se zhodnocovaly včas.

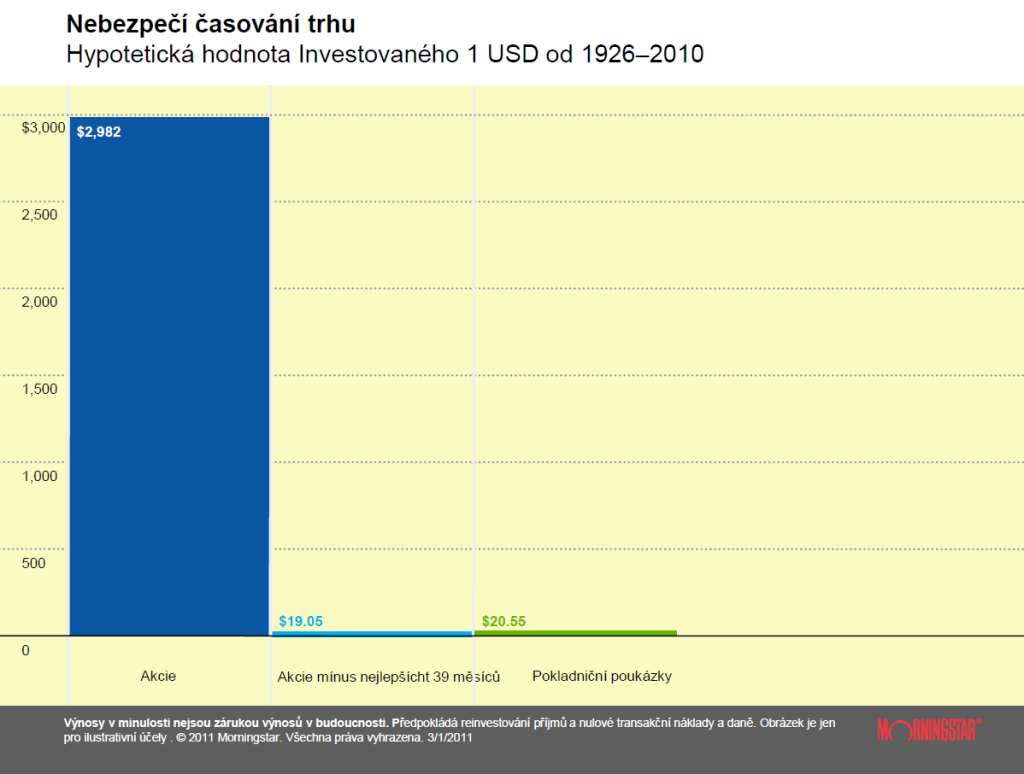

Jiná studie Morningstaru (na obrázku) ukazuje, jak by dopadl 1 dolar zainvestovaný do akcií USA v letech 1926 – 2010. Pokud byste hypoteticky propásli z celkových 1 020 měsíců v tomto období nejlepších 39 měsíců, tedy zhruba jen 4 % času, váš zisk by byl srovnatelný s výnosy ze spořících účtů. Tedy mnohonásobně nižší, než kdybyste nakoupili a drželi akcie.

Držení hotovosti pro udržení dlouhodobé kupní síly vydělaných peněz se nevyplatí ani na mnohem kratších horizontech než je uvedený v tomto příkladu.

Pokud je tedy vaším cílem zvyšovat reálnou hodnotu vašich peněz, opusťte jistotu spořících účtů ještě dnes a investujte do strategie, ve které jsou zastoupeny globální akcie. Dlouhodobým investováním do akcií podle pravidla Koupit a držet snížíte riziko znehodnocení vašich peněz na minimum.

—

Chcete mít méně starostí s vaším majetkem a věnovat se více svým prioritám? Zařaďte se mezi naše spokojené klienty. Pokud chcete pomoct s vytvořením finančního plánu a sestavením investiční strategie, odpovězte na tento email a domluvíme se na úvodní schůzce. Našimi partnery jsou největší obchodník s cennými papíry ve střední a východní Evropě a největší broker pool v České republice.

Upozornění: Článek není investičním doporučením. Před každým investičním rozhodnutím se poraďte s odborníkem.