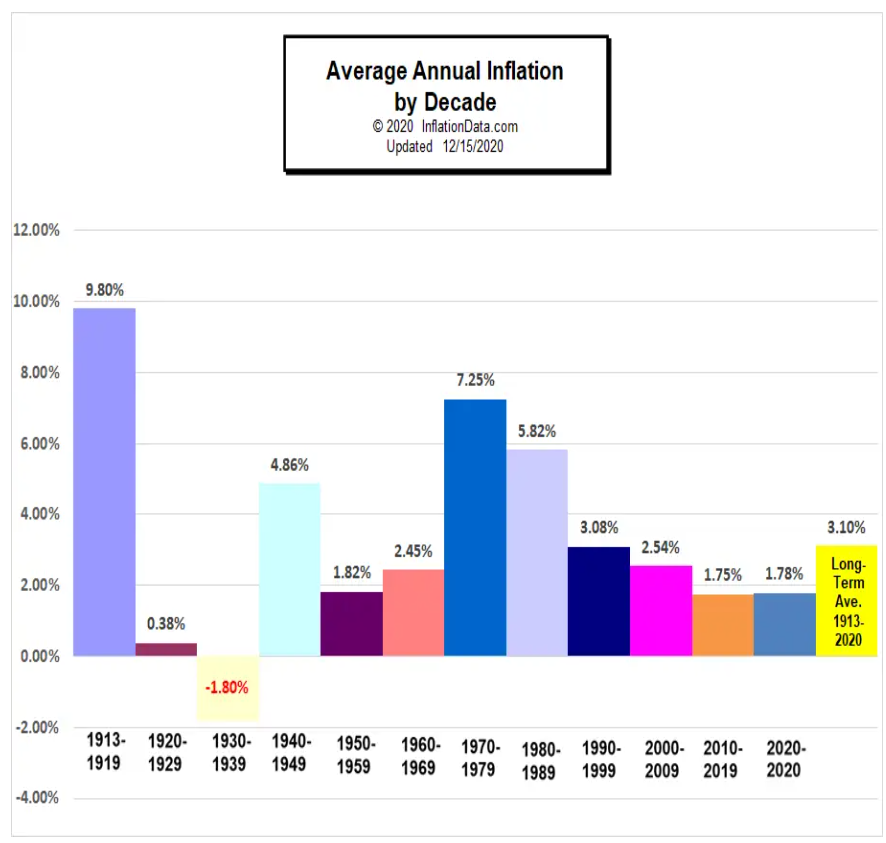

K neopomenutelným obdobím patří 70. léta 20. století, kdy vysoká inflace provázela ekonomiky po celém světě. V USA se průměrná inflace v letech 1970-1979 vyšplhala na 7,25 % p. a., což znamenalo pro občany dlouhé období vysokých cen.

Jedním z klíčových faktorů v 70. letech byla probíhající „ropná krize“. Rostoucí ceny ropy měly výrazný dopad na výrobní náklady a ceny zboží. Dalším prvkem byla nadměrná monetární expanze centrálních bank, které vyvolaly nerovnováhu na trhu peněz.

V 80. letech začala inflace klesat, ale i tak zůstala vysoká. V letech 1980-1989 se v průměru držela na 5,85 % p. a. a až následující dekádu na přijatelných 3 % ročně. Průměrná inflace v USA za posledních 107 let (bez let 2021-2023) je 3,1 % p. a.:

I když cílem centrálních bank je, dostat inflaci na 2 %, pořád mohou do hry vstupovat nové okolnosti (například nestabilita ve světě), které mohou vyšší inflaci udržovat dále ve hře.

Pravděpodobnější je scénář, že si budeme muset na inflaci jako na riziko znehodnocení peněz zvyknout. Bude tu nějaký čas s námi a při pohledu do minulosti odeznění tohoto rizika může trvat.

—

Jediným dlouhodobě účinným nástrojem proti inflaci je diverzifikovaný majetek. Jak říká Ray Dalio, zakladatel Bridgewater Associates, největšího hedgeového fondu na světě: „Měli byste mít takové strategické rozložení majetku, které předpokládá, že nevíte, co budoucnost přinese.“

Byl to právě Ray Dalio, který již v průběhu uplynulé dekády začal upozorňovat na blížící se změny ve světovém řádu a co všechno tyto změny provází (mj. občanské nepokoje, války, revoluce, devalvace měn, pandemie). Popsal to zejména ve své studii The Changing World Order (dostupném i na internetu).

Mimo jiné také zjistil, že většina událostí, která se v ekonomice děje, se již v minulosti odehrála. Často se však nestala v průběhu života současných investorů. Ti pak často netuší, jak na novou situaci správně reagovat.

–A tak častá otázka: „Do čeho bych měl dneska investovat?“, je trochu zbytečná. Každému investování by měl předcházet plán a následovat rozložení na tři horizonty – krátkodobý, střednědobý a dlouhodobý. Tomu by mělo odpovídat strategické rozložení majetku do tří portfólií ve světě známém jako bucket portfolio (bucket = kyblík). V každém jednotlivém kyblíku by měl být jiný poměr rizika a výnosu. I čeští investoři dnes mohou využívat kyblíkové portfolio díky moderní platformě Edward.

První kyblík by měl být charakteristický vysokým podílem hotovosti, ten poslední vyšším podílem akcií. Prostřední zase zastoupením zlata a komodit, které přináší výnosy zejména v období vysoké nejistoty a inflace. Kyblíkový systém by měl pracovat jako celek a mělo by zde docházet k pravidelnému rebalancování.

Systematická diverzifikace je jediná cesta k dlouhodobé ochraně majetku proti různým vlivům. Světové bohatství totiž nemizí, jen se přelévá mezi jednotlivé třídy aktiv. Je dobré na to být připraven.

—

Již 12 let pomáhám svým klientům jít do důchodu včas a s doživotním příjmem.

Starám se také o rodinné portfolio a stejným způsobem pečuji o portfolia klientů.

—

Chcete mít méně starostí s vaším majetkem a věnovat se více svým prioritám? Zařaďte se mezi naše spokojené klienty. Pokud chcete pomoct s vytvořením finančního plánu a sestavením investiční strategie, odpovězte na tento email a domluvíme se na úvodní schůzce. Našimi partnery jsou největší obchodník s cennými papíry ve střední a východní Evropě a největší broker pool v České republice.