Možná jste zaznamenali zprávu, že akciové trhy v posledních měsících klesají. Média s nadšením publikují zprávy typu “Zachraň se, kdo můžeš. Bývalý šéf Fed varuje před kolapsem na burze!”. Jestliže Vás dění na akciových trzích zneklidňuje, máme pro Vás několik rad.

Ti z Vás, kteří máte peníze zainvestované v dobře diverzifikovaném portfoliu kvalitních fondů a nízko nákladových ETF, zvažte tyto rady:

Poklesy k investování patří

1) Uvědomte si, že akcie jsou podíly ve firmách, ne cáry cenných papírů, které se obchodují někde na burze. Pokud vlastníte akcie, spoluvlastníte firmy. Pokud vlastníte podílové nebo ETF fondy, spoluvlastníte většinou portfolio největších světových firem.

Pokud tedy investujete na své dlouhodobé cíle v horizontu 5, 10 nebo 20 a více let, mělo by vás zajímat, jaká bude skutečná hodnota těchto firem za těch 5,10 nebo 20 let. Skutečná hodnota firmy je často jiná než tržní cena firmy (akcie) na burze. Tržní cena se od té skutečné v čase odklání (kolísá) a toto kolísání je způsobeno podobnými negativními nebo i pozitivními zprávami v úvodu tohoto článku. Tím, že skutečná hodnota firmy díky ziskům dlouhodobě roste, roste i její tržní hodnota. Vždy si vzpomenu, jak reagoval Warren Buffett když v roce 2006 koupil za 4 miliardy společnost Iscar v Izraeli. Za pár dní na Izrael zaútočil Hizballáh a jeho rakety dopadaly na parkoviště Buffettovy nové firmy. Buffett tenkrát jen mávl rukou a řekl: „Mě nezajímá příští čtvrtletí, zajímá mě příštích dvacet let“.

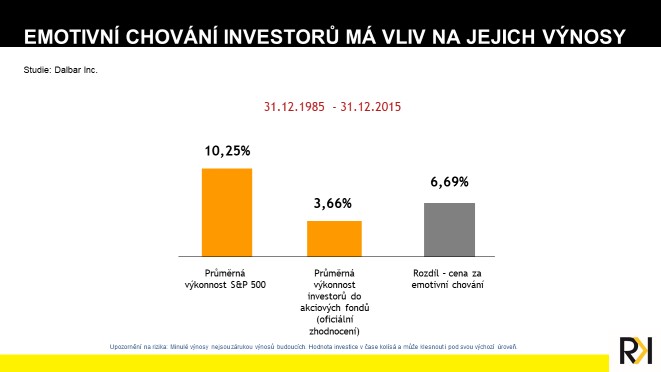

2) Zdá se, že jsme na vrcholu hospodářského cyklu, nebo se k němu blížíme. To však není důvod prodat firmu. Období, kdy tržní ceny akcií padají, jsou pro investora nevyhnutelné. Přesto by se každý investor těmto obdobím rád vyhnul. I teď se může zdát, že by bylo lepší akcie prodat a počkat v bezpečí. Jenže taková strategie se pro většinu investorů v historii ukázala jako neúspěšná. Určit, kdy se pokles zastaví a kdy trhy začnou opět růst je extrémně obtížné. Stejně tak načasovat správný moment návratu. Takový “aktivní” investor buď sklouzne do spirály spekulování nebo se na trh vrátí až v okamžiku, kdy se vše vrátí zase do klidu. To jsou již ceny akcií zpravidla mnohem vyšší, než za kolik je prodával v období poklesu. V nejhorším případě se na trh nevrátí již nikdy.

3) Proto je základem pro dlouhodobý úspěch finanční plán a jeho dodržování. S vaším poradcem jste si jistě nastavili dlouhodobé finanční cíle a nastavili investiční plán, jak jich dosáhnout. A akcie jsou základním hnacím motorem, bez kterých se téměř žádný investiční plán neobejde. Vědí to tisíce zkušených investičních správců, včetně těch, kteří desítky let zodpovědně spravují majetek Nobelovy nadace, Anglikánské církve nebo Norského ropného fondu. Pamatujte, že období horších, než očekávaných výnosů jsou součástí plánu. Možná nakonec budete muset více nebo déle spořit, nebo přehodnotit své cíle. Rozhodně byste se ale měli vyhnout tomu, plán přerušovat nebo se vzdát původního záměru – investovat na svoji finanční svobodu. Naopak trpělivě na naplnění svého plánu pracujte společně s Vaším poradcem. Současná situace může míru vašeho odhodlání jenom prověřit.

4) Je důležité mít realistická očekávání a být připraven, že do hry mohou vstoupit vlastní emoce. To, že přijde recese nebo krize se za Vašeho života prostě stane (a zřejmě vícekrát), jen se neví kdy. V okamžiku, kdy se tak skutečně stane, musíte být připraveni zvládnout své emoce. Každý úspěšný investor vám potvrdí, že uvědomit si svůj strach a nenechat se jím ovládnout, je klíčem k úspěchu. Vždy, když budete mít nutkání, že musíte něco udělat, zeptejte se sami sebe: „Je mé rozhodnutí inspirováno strachem? Co cítím uvnitř těla? Klid a rovnováhu, nebo jsem stažený a mám sevřený žaludek?“ Lidé snadno udělají unáhlené rozhodnutí, protože se chtějí rychle zbavit emočního napětí.

5) Jste připraveni využít příležitosti? Rok 2018 byl výjimečným rokem v tom, že pokles cen zaznamenala většina investičních tříd. V celosvětovém měřítku klesaly ceny akcií i dluhopisů, komodity nebo nemovitostí, a klesly i ceny zlata. Poklesy cen je třeba vnímat jako příležitosti, které nabízejí vhodný moment vložit do svého portfolia nové peníze. Například akcie společností z rozvojových zemí se nyní prodávají za ceny, za které se prodávaly před 5 lety. Akcie z indexu MSCI Emerging Markets se aktuálně prodávají za ceny, které vykazují průměrný poměr P/E 10 (poměr ceny akcie k ročnímu očekávanému zisku firmy). Tedy významně levněji, než je dlouhodobý průměr. Pokud máte volné prostředky, je určitě vhodná doba kontaktovat vašeho finančního poradce, který vám pomůže zařadit nové příležitosti do Vašeho portfolia v souladu s vašimi cíli.

Čas je důležitější než správné načasování

Možná si někteří z vás kladete otázku, zda je právě teď vhodná chvíle. Zda není lepší zůstat za pecí a zaujmout postoj “počkám až to všechno skončí”. Při svém rozhodování zvažte následující:

1) Peníze, které odkládáte, zřejmě investujete se záměrem budoucího užitku. Vaše úspory vám možná dávají pocit jistoty a bezpečí, možná spoříte na konkrétní cíl, anebo jen pro to, že to dělají všichni a vy přece nechcete něco zanedbat. Bez ohledu na váš pravý důvod, největším společným nepřítelem zodpovědného investora je inflace. Ta velmi pomalu, nenápadně, ale jistě ukrajuje hodnotu vašich úspor. Proto je zásadní mít jasno ve svých finančních cílech.

2) Čas je důležitější než správné načasování. Existuje mnoho studií, které dokazují, že najít správný okamžik pro vstup na trh je neřešitelný úkol. Akcie buď klesají a většinu lidí v tomto období ovládne strach ze ztráty nebo akcie rostou a investorům se zdají moc drahé a někteří začnou vyčkávat na „správnou dobu“. Z pohledu vašich dlouhodobých cílů je ovšem důležitější čas. Čím déle budou vaše investice pracovat, tím větší je pravděpodobnost, že svých cílů dosáhnete.

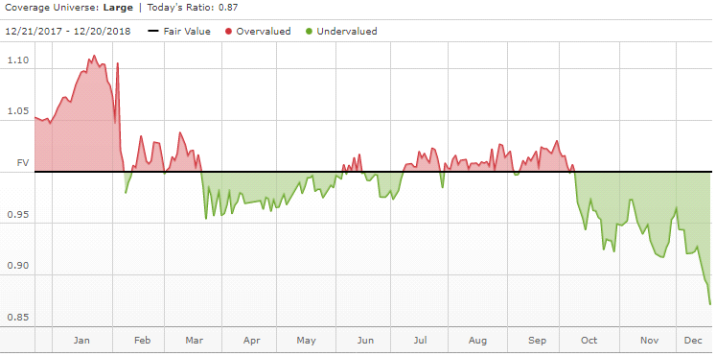

3) Přesto, že trhy mohou dál pokračovat v poklesech, jsou už nyní akcie i další aktiva na cenách, které jsou pro dlouhodobé investory příležitostí. Zmiňoval jsem akcie firem z rozvojových zemí, ale i firmy z Evropy se dnes obchodují “se slevou”. Evropské akcie vykazuje poměr P/E 13,25, což je také pod svým dlouhodobým průměrem. A ani americké akcie díky posledním poklesům nejsou drahé. Morningstar ukazatel tržní cena/ férová hodnota ukazuje, že tržní ceny velkých amerických akcií jsou o 13 % levnější, než je jejich odhadovaná férová hodnota.

Graf vývoje ukazatele tržní cena/férová hodnota v posledním roce. Zdroj: Morningstar

4) Pokud máte i tak pochybnosti a máte obavy, že začnete investovat v nevhodný okamžik, můžete svoji investici rozložit do několika kroků. Váš finanční poradce Vám pomůže nastavit plán, jak Vaše peníze zaměstnávat postupně. Pokud svou investici rozložíte například na 4 díly a jednotlivé díly zainvestujete s půlročními odstupy, pak snížíte riziko špatného načasování a zároveň neztratíte příliš času, který je tak důležitý. Jasně stanovený časový plán navíc udrží vaši disciplínu a váš poradce vám pomůže plán dodržet.

Zdroj: vhi.cz, Dalbar Inc., Morningstar.co.